商机详情 -

哪个跨境电商海外仓合规退税解决方案以客为尊

把握核算时间:已申办出口预退税的企业,需在次年4月30日前完成核算。销售金额与预退税申报一致的,可直接结案;若不一致,需先冲减原预退税,再按实际金额重新申报。此外,外贸企业经税务机关同意后,可灵活选择核算时间。完善备案单证:跨境电商出口海外仓企业在办理退税时,除需按照现行出口退(免)税备案单证管理规定外,在无法取得出口合同的情况下,可使用海外仓订仓单、海外仓所有权文件、租赁协议等资料进行单证备案。这些替代材料能够有效证明海外仓的使用情况,为企业顺利完成退税申报提供有力支持。上海跨境电商海外仓,合规退税助力企业提升资金利用效率,增强竞争力。哪个跨境电商海外仓合规退税解决方案以客为尊

跨境电商企业在海外仓运营过程中,必须高度重视税务合规。随着跨境电商行业的快速发展,税务部门对海外仓业务的关注度也在不断提高。企业需要建立健全的税务管理体系,确保在海外仓的选址、租赁、运营以及销售等各个环节都符合税务规定。例如,在海外仓的租赁合同中,应明确租金的计算方式、租赁期限以及双方的权利和义务等内容,避免因合同条款不清晰而引发税务争议。此外,企业还需定期进行税务自查,及时发现并纠正潜在的税务风险,确保企业的海外仓业务在税务合规的轨道上稳健运行。品牌跨境电商海外仓合规退税解决方案价目表上海跨境电商海外仓,合规退税精细化操作,助力企业提升税务透明度。

上海跨境电商企业在海外仓退税中可借助税务数字账户实现单证智能化管理。该账户支持自动归集报关单、进项发票、物流单据等电子凭证,通过 OCR 技术识别票面信息并与退税申报数据交叉核验。例如浦东新区某 3C 企业通过税务数字账户将单证匹配效率提升 70%,系统自动标记出因 HS 编码错误导致的进项发票与报关单不符问题,避免了 23 万元退税申报差错。企业还可设置预警阈值,当单证逾期未核销或汇率波动超过 5% 时触发自动提醒,确保退税申报的准确性与及时性。

跨境电商企业在进行海外仓合规退税时,一个常见问题是退税申报的准确性不足。许多企业在申报时,由于对政策理解不全面,或者内部数据管理不完善,导致申报信息与实际业务不符。例如,部分企业在填写申报表时,错误地填写了“退(免)税业务类型”标识,未能正确选择“海外仓预退”(业务类型代码为:HWC-YT)。这不仅会导致退税流程延迟,还可能引发税务部门的进一步核查。因此,企业应加强内部培训,提升财务人员对退税政策的理解能力,同时优化数据管理系统,确保申报数据的真实性和准确性。定期与税务部门进行沟通,及时纠正申报错误,也是提高退税效率的重要措施。上海跨境电商海外仓,合规退税策略优化,助力企业提升海外市场占有率。

在供应链金融与退税融合方面,上海试点 "退税数据确权融资" 模式。银行根据企业历史退税数据及在途退税金额核定授信额度,嘉定区某母婴用品企业凭借近三年累计 800 万元退税额获得 300 万元信用借款,融资成本较传统贸易融资降低 1.2 个百分点。该模式通过税务部门与银行间的专线数据交互,实现退税进度实时查询与融资风险动态监控。企业申请时需提供经税务机关备案的海外仓布局图、仓储服务合同等资料,确保融资用途与跨境电商业务真实匹配。上海跨境电商海外仓,合规退税策略优化,助力企业提升海外品牌影响力。品牌跨境电商海外仓合规退税解决方案价目表

上海跨境电商海外仓,合规退税精细化管理,确保企业海外业务合规发展。哪个跨境电商海外仓合规退税解决方案以客为尊

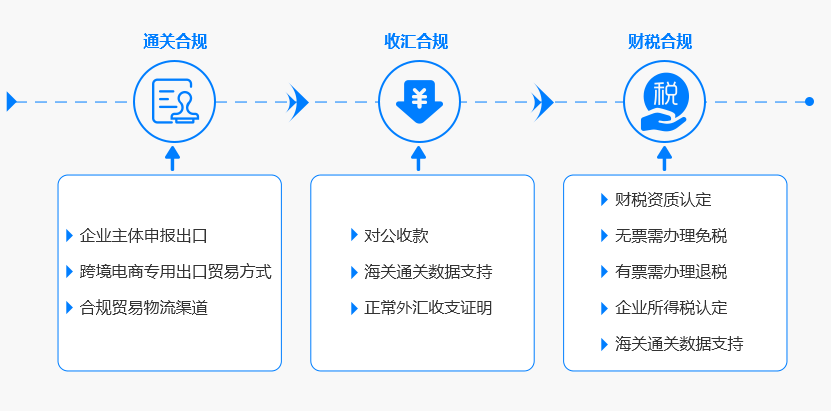

上海跨境电商海外仓合规退税解决方案的中心在于充分利用国家及地方政策,结合数字化工具优化流程,同时强化风险防控。例如,国家税务总局 2025 年推出的 “离境即退税、销售再核算” 政策,允许企业在货物报关离境后即可申请预退税,后续根据销售情况调整,有效缩短了资金回流周期。上海税务部门通过 “免填报”“影像化” 等智慧办税功能,将一类、二类出口企业的退税平均办理时间压缩至 2 个工作日,极大缓解了企业资金压力。在操作流程上,企业需区分货物是否已实现销售。对于已销售货物,按现行规定申报退税;未销售货物则通过 “海外仓预退” 标识(HWC-YT)进行预退税申报,并使用单独的申报序号或关联号。哪个跨境电商海外仓合规退税解决方案以客为尊