商机详情 -

广东什么是跨境电商海外仓合规退税解决方案询问

在跨境电商海外仓的退税申报中,税务部门特别关注企业的销售的数据与退税申请的一致性。企业必须确保海外仓的销售记录与退税申报数据完全匹配,以证明退税申请的合理性。例如,企业在申报退税时,需提供详细的销售订单数据,包括销售金额、数量、日期等信息,并确保这些数据与海外仓的实际销售情况一致。此外,企业还需将销售的数据与物流信息、报关单等其他单证进行核对,形成完整的证据链,以支持退税申请。通过加强数据管理,企业可以有效提高退税申报的成功率,降低税务风险。上海跨境电商海外仓,合规退税提升税务管理水平,增强企业海外竞争力。广东什么是跨境电商海外仓合规退税解决方案询问

海外仓的运营模式对跨境电商企业的退税申报产生了深远影响。由于海外仓的货物存储和销售过程较为复杂,企业需要更加精细的数据管理来支持退税申请。例如,企业必须确保海外仓的库存数据与销售记录能够精细匹配,以证明退税申报的合理性。此外,海外仓的租赁合同、订仓单等文件也需要与销售的数据相结合,形成完整的证据链。通过这样的方式,企业可以增强退税申报的可信度,减少税务风险。为了应对复杂的运营模式,企业可以采用先进的库存管理软件,实现对货物的实时追踪和数据记录,确保每个环节都能为退税申报提供有力支持。

在国际税务差异方面,上海企业需关注不同国家的VAT、销售税等合规要求。例如,欧盟要求海外仓库存注册当地税号,未申报者可能面临货款冻结和滞纳金。对此,上海税务部门通过跨境电商公共服务平台提供国际税务培训,并联合行业协会开展政策宣介,帮助企业规避风险。同时,企业可利用出口信用保险赔款视同收汇的政策,降低因无法收汇造成的损失。人才培养方面,上海推出了出口退税“新手礼包”和分级分类辅导,为新办企业提供全流程指导。此外,“智能问诊”服务模块通过自动比对申报数据,协助企业快速解决申报疑点。针对跨境电商税务合规的复杂性,上海还开设了专项培训课程,涵盖国际税收规则、转让定价、反避税等内容,帮助企业建立合规体系。上海跨境电商海外仓,合规退税助力企业突破海外税务瓶颈,加速业务拓展。

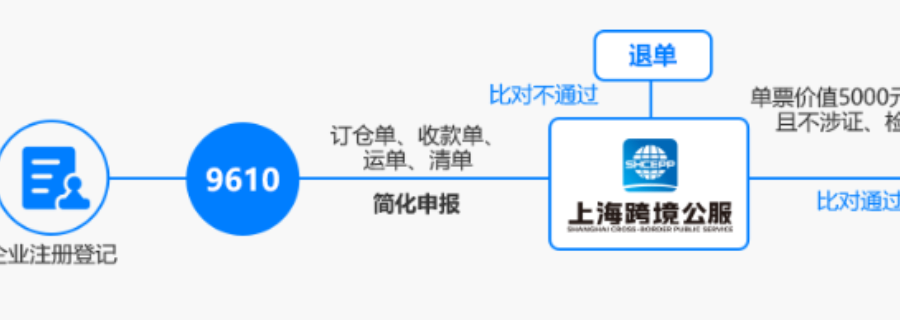

在当前复杂的国际贸易环境下,上海跨境电商企业面临着诸多挑战,其中海外仓合规退税问题尤为突出。合规退税不仅是企业合规经营的重要体现,更是提升企业竞争力的关键因素之一。对于跨境电商企业来说,了解并掌握海外仓退税的政策细节至关重要。例如,企业必须确保其海外仓业务符合海关监管方式代码“9810”的相关规定,才能享受相应的退税优惠。这意味着从货物的出口报关到海外仓的存储及销售,每一个环节都需要严格遵守政策要求。同时,企业还需密切关注政策动态,及时调整自身业务流程,以确保退税操作的合规性与及时性。上海跨境电商海外仓,合规退税优化税务策略,助力企业拓展海外业务。辽宁品牌跨境电商海外仓合规退税解决方案专业人员

上海跨境电商海外仓,合规退税优化税务策略,助力企业应对海外税务风险。广东什么是跨境电商海外仓合规退税解决方案询问

数据留存与管理:企业要重视数据的留存与管理,包括购销合同、物流单据、报关委托协议、销售记账凭证等。这些数据不仅是退税申报的必要资料,也是税务部门审核的重要依据。同时,通过建立完善的数据管理系统,企业能够更高效地应对税务检查,降低合规风险。规范申报操作:申报退税时,企业需在申报明细表的“退(免)税业务类型”栏内填写“海外仓预退”标识(业务类型代码为:HWC-YT)。同时,要确保申报的准确性,避免因申报错误导致退税申请被拒或延迟。税务机关将对申报数据进行严格审核,企业应积极配合,提供相关证明材料。广东什么是跨境电商海外仓合规退税解决方案询问