商机详情 -

智能财税风险管控培训平台

税务稽查是税务机关对企业纳税情况的监督检查,企业需做好应对准备以降低风险损失。稽查常见的触发因素包括:纳税申报数据与财务报表数据不一致、税负率明显降低、发票开具金额突增突减等异常指标,部分企业因未及时解释异常原因,导致稽查范围扩大。在稽查过程中,企业需配合提供账簿、记账凭证、报表等资料,但需注意对涉密信息(如商业秘密)的保护,不得提供虚假资料或拒绝检查,否则将面临罚款甚至刑事责任。对于稽查发现的问题,若确属计算错误或政策理解偏差导致的少缴税款,企业应及时补缴税款、滞纳金,争取从轻处理;若对稽查结论有异议,可在法定期限内申请行政复议或提起行政诉讼。建议企业建立税务风险自查制度,每季度对照税务稽查常见问题清单(如虚列成本、隐瞒收入等)进行排查,对发现的问题及时整改;在接到稽查通知后,由财务负责人牵头整理相关资料,必要时咨询专业税务顾问,制定应对方案,避免因应对不当导致风险升级。企业并购财税风险咋防范?威海格局培训为你分析要点,提供解决之道。智能财税风险管控培训平台

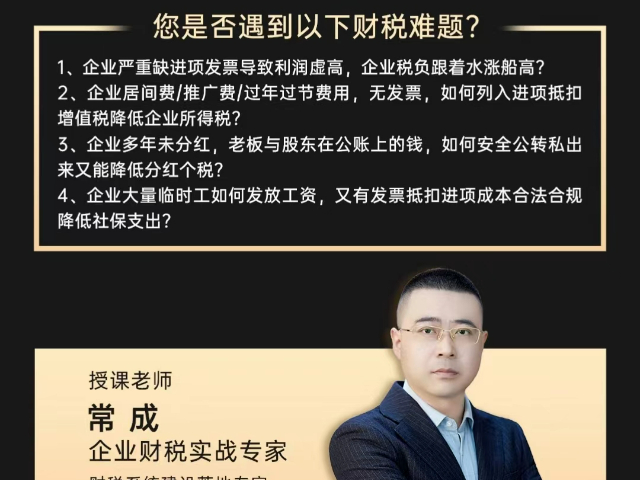

财税风险管控培训

企业在资产购置、使用、处置等环节均存在财税风险,需要进行严格管控。在资产购置时,企业要合理选择资产取得方式,不同方式下的税务处理存在差异。如采用融资租赁方式取得固定资产,其折旧计提、税前扣除等规定与直接购买有所不同,若处理不当,可能影响企业税负。同时,企业需准确区分固定资产和低值易耗品,避免因分类错误导致折旧计提或摊销错误。在资产使用过程中,固定资产折旧政策的选择至关重要。企业应根据资产的性质和使用情况,合理确定折旧年限、残值率和折旧方法,一旦确定不得随意变更。若企业随意缩短折旧年限或改变折旧方法,可能导致多提折旧,减少应纳税所得额,引发税务风险。此外,企业还需关注资产减值准备的计提,计提资产减值准备需符合税法规定的条件,否则不得在税前扣除。资产处置环节,企业要正确核算处置收入和损失。对于固定资产清理、存货报废等资产处置行为,需及时申报缴纳相关税费,如增值税、企业所得税等。若未按规定处理,可能面临补缴税款和滞纳金的风险。企业应建立资产管理制度,定期对资产进行清查盘点,及时发现和处理资产存在的问题,降低资产处理环节的财税风险。定制财税风险管控培训预算威海格局财税培训,分析环保税政策,助企业算好环保账,规避税务风险。

税务稽查应对能力是企业财税风险管控的防线。稽查前企业应当开展自查自纠,梳理可能存在的风险点,准备好相关证明材料。稽查过程中要建立专业应对团队,统一口径,谨慎提供资料。某房地产企业因在稽查过程中随意补充资料,导致案件复杂化,目的是补税金额增加40%。对于稽查结论有异议的,可以通过陈述申辩、行政复议、行政诉讼等途径维护权益。在争议解决过程中,要善于运用税法解释规则和司法判例。建议企业建立稽查应对预案,定期开展模拟稽查演练,培养专业应对人才。同时要完善税务争议解决机制,建立案例数据库,对常见争议问题制定标准化应对策略。随着"智慧税务"建设推进,企业还需关注数字化稽查新特点,提前做好数据治理和电子档案管理工作。

税收优惠是企业降低税负的重要途径,但滥用优惠政策可能触发税务稽查。部分企业通过虚构研发项目、伪造残疾人就业证明、虚报高技术企业资质等方式骗取优惠,例如某企业伪造研发费用支出凭证,骗取研发费用加计扣除优惠,被追缴税款并处罚款合计 90 万元。享受优惠需坚守合规底线:高技术企业需确保研发投入占比、知识产权数量等中心指标达标,留存研发项目立项书、专利证书及成果转化证明;安置残疾人就业的企业,需实际安排残疾人上岗,签订一年以上劳动合同并缴纳社保,避免 “挂名不上班” 的违规行为。此外,优惠事项备案改为留存备查后,企业需对备查资料的真实性、完整性负责,例如小微企业享受所得税优惠,需留存从业人数、资产总额等计算依据。建议建立优惠政策享受台账,记录优惠项目、享受期间及备查资料清单,定期自查是否符合持续享受条件,避免因条件变化未及时调整而产生风险。威海格局财税培训,紧跟数字化浪潮,教你用智能工具提升财税风控水平。

随着企业国际化经营加速,跨境税务风险管控日益重要。在转让定价方面,企业需要准备完整的同期资料文档,证明关联交易定价符合独自交易原则。某科技公司因未妥善准备转让定价文档,被税务机关调整补税达2000万元。在跨境支付方面,要特别关注特许权使用费、利息等项目的源泉扣缴义务,避免因扣缴不足引发的风险。跨境电商企业还需关注VAT注册和申报要求,欧盟国家已开始实施OSS一站式申报机制。在税收协定适用方面,企业要准确把握"受益所有人"认定标准,防范税收协定滥用风险。建议企业建立跨境税务风险清单,定期更新各国税收政策变化,必要时引入专业机构开展国别税务健康检查。金融衍生品财税处理很复杂?威海格局培训帮你理清思路,管控风险。比较好的财税风险管控培训好处

威海格局财税风险管控培训,解析股权激励税务政策,助力企业合理设计方案,控成本。智能财税风险管控培训平台

为助力企业构建完善的财税合规体系,本次培训将围绕金税四期监管重点,深度解析增值税发票风险(如异常凭证识别、进项税转出情形)、企业所得税汇算清缴(收入确认时点、费用扣除凭证要求)、关联交易定价(转让定价文档准备)、跨境税收筹划(常设机构认定)等18项主要财税场景。课程采用“政策解读+真实稽查案例+系统实操”三维教学模式,涵盖电子税务局预警指标分析(如税负率异常、往来账款风险)、税务稽查重点应对(如账外经营取证逻辑)、股东借款个税筹划(视同分红规避技巧)等高频风险点,并提供《2024年新税收优惠政策应用指南》(含小微企业“六税两费”减免实操)及5套标准化财税内控流程图(覆盖采购-销售-费用报销全链条)。参训人员将掌握“大数据治税”下的风险自查方法,包括:如何通过“业财税”数据比对发现隐匿收入、成本列支瑕疵、个人账户收公款稽查线索等,并学习搭建“政策库-风险库-应对库”动态管理体系。培训同步赠送智能税务健康检测工具及《税务行政处罚听证案例分析手册》,帮助企业实现从“被动应对”到“主动防控”的转变,预计可降低税务稽查概率30%以上,税收优惠应享尽享率提升至95%。智能财税风险管控培训平台