商机详情 -

闵行区企业税务筹划的方法

工业企业的税务筹划涵盖多个关键方面,旨在通过合理安排企业生产经营活动,降低整体税负,提升资金运用效率。首先,工业企业需要对其税种构成进行梳理,明确增值税、企业所得税、资源税等主要税种的征收标准和优惠政策。针对增值税,合理利用进项税额抵扣、出口退税政策等,是筹划的重点之一。其次,工业企业在成本费用的核算上应充分利用税法允许的税前扣除项目,如研发费用加计扣除、环保投入等,确保支出的真实性和合规性,降低应纳税所得额。此外,工业企业的税务筹划还包括优化纳税主体结构,适当调整企业组织形式和业务模式,利用税收优惠政策支持产业升级和技术创新。跨区域经营的工业企业,还需关注不同地区的税收政策差异,合理选择注册地和经营模式,避免重复征税。工业企业税务筹划不仅有助于降低税负,也能改善资金流动性和提升竞争力。设计税务筹划方案时,企业应充分考虑自身的经营状况和行业特性,以确保方案的可行性和可靠性。闵行区企业税务筹划的方法

税务筹划的实施必须遵循一系列基本原则,以确保筹划活动的合法性与可靠性。首先,合法性原则是税务筹划的根本保障,所有筹划行为均需在税法允许的范围内进行,确保不违反相关法律法规。企业在筹划过程中应充分理解税法规定,避免触及逃税等违法行为,保障筹划方案的合规性。其次,筹划性原则要求筹划活动必须在纳税行为发生之前完成,即在经济事项发生前对涉税事项进行科学规划和合理安排。事前筹划能够使企业在税负发生前就做出更优决策,避免事后补救带来的不确定性和风险。目的性原则明确了税务筹划的主要目标是减轻税负,提升企业资金利用效率。企业通过选择适宜的纳税方案、调整业务模式、合理安排财务活动等方式,实现税负的优化。风险性原则提示企业在筹划过程中需充分评估潜在风险,包括政策变动风险、操作风险及合规风险。合理的筹划方案应兼顾风险控制,确保企业在追求税收利益的同时不陷入法律纠纷。专业性原则强调税务筹划需依托专业知识和经验,面对复杂的税收政策和多样的业务环境,专业团队的支持不可或缺。企业应借助专业机构提供的税务咨询和筹划服务,提升筹划的科学性和执行力。税务筹划案例税务筹划服务通常依据服务内容和复杂程度定价,企业在选择时需多方比较,谨慎决策。

税务筹划在企业运营中扮演着重要角色,尤其是对中小微企业而言,它不仅关乎企业的财务健康,更影响企业的持续发展和竞争力表现。合理的税务筹划能够帮助企业在合法的框架内,通过对经营活动、投资行为及财务安排的提前规划,达到降低税负或递延纳税的目标。企业在日常经营中面临多种税种和复杂的税收政策,若缺乏筹划,容易出现税负过重、资金周转困难等问题,进而影响企业的资金流动性和盈利能力。税务筹划的意义不仅体现在节省税款上,更重要的是优化企业资源配置,提高资金使用效率。通过科学合理的税务安排,企业能够将节省的税金用于研发、市场拓展等关键领域,促进业务增长和创新能力提升。税务筹划还帮助企业规避潜在的税务风险,避免因税收政策理解偏差或操作不当而导致的法律纠纷和处罚。尤其是在当前税收政策频繁调整的环境下,企业若能及时调整筹划策略,既能响应政策导向,也能确保税务合规。对于成长阶段的中小微企业,税务筹划更是一项必要的管理手段,有助于企业在激烈的市场环境中保持稳健的财务结构和竞争优势。

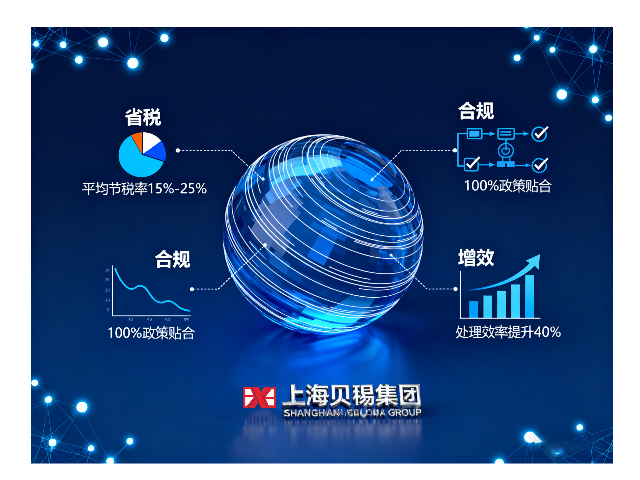

税务筹划主要是帮助企业在遵守税法的前提下,通过对经营、投资和理财活动的合理安排,实现税负的优化和资金的利用。具体工作包括分析企业的税收状况和经营特点,识别可利用的税收优惠政策和筹划空间,制定切实可行的筹划方案。税务筹划人员会对企业的组织形式、业务流程、费用结构、利润分配以及跨境经营等方面进行综合评估,提出调整建议,比如合理选择企业类型、优化股权结构、调整费用扣除策略、利用折旧和存货计价方法,以及合理安排收入和支出的时间节点。筹划过程中,确保所有操作均符合法律法规,避免税务风险。同时,税务筹划还包括对企业税务风险的识别和管理,帮助企业建立完善的财务和税务管理体系,提高税务合规水平。税务筹划是一项专业性较强的工作,通常需要由具备专业知识和实务经验的团队来完成,确保筹划方案科学合理,切实降低企业税负,提升经济效益。上海贝锡企业服务(集团)有限公司专注于为中小微企业提供涵盖工商注册、代理记账、税务筹划等一站式服务,依托技术驱动和完善的服务体系,帮助企业实现税务筹划目标,提升经营效益,保障企业在复杂税务环境中的稳健发展,赢得了超过 1.5 万家企业的信赖和支持选择一家好的税务筹划服务公司,可以为企业提供专业的支持,帮助其在税务筹划中实现更佳效果。

税务筹划是企业在合法合规的框架下,通过合理的财务安排与税务事务规划,以达到降低税负和提高经济效益的目的。其关键在于利用税法规定的各种政策和优惠,合理安排企业的经营与投资活动,从而实现税负的优化。税务筹划不只是简单的避税行为,更是通过合法的方式,确保企业在合规的前提下,更大程度地减少税务支出。企业在进行税务筹划时,首先需要了解相关的税收政策及法规,定期关注政策的变化,以便及时调整筹划方案。此外,优化企业的组织结构、合理利用税前扣除、利用税收优惠政策等都是的筹划手段。通过这些措施,企业能够实现财务管理目标,提升整体经营效益。税务筹划的方法主要包括合理利用税收优惠政策、调整企业组织结构以及优化成本费用核算。上海市个体户税务筹划如何进行

税务筹划案例展示了企业通过调整经营策略和财务结构,实现税负优化的具体实践,具有参考价值和指导意义。闵行区企业税务筹划的方法

税务筹划收费是企业在寻求税务筹划服务过程中关注的重要方面。税务筹划作为一项专业服务,涉及对企业经营、投资及财务活动的深度分析和合理安排,旨在实现税负的合理分配和优化。收费通常基于服务内容的复杂程度、企业规模及所需方案的专业性而定。企业在选择税务筹划服务时,需了解收费结构,明确服务范围,避免因费用不透明而产生误解。一般来说,税务筹划收费包括初步诊断费、方案设计费和后续实施支持费等环节。初步诊断费主要针对企业现有税务状况进行评估,识别潜在风险和优化空间。方案设计费则涵盖具体筹划方案的制定,结合税法规定和企业实际情况,为企业量身定制操作路径。后续实施支持费则针对方案执行中的咨询与调整服务,确保筹划措施落地并持续。收费方式多样,既有固定费用,也有根据节税效果或服务时长计费的模式。企业应根据自身需求和预算,选择合适的收费方案,确保投入与产出相匹配。值得注意的是,税务筹划收费应体现服务的专业性和合法性,避免因低价诱惑而忽视服务质量和合规风险。税务筹划的价值不仅在于降低税负,更在于通过合理安排提升企业整体财务管理水平和风险控制能力。闵行区企业税务筹划的方法