商机详情 -

越城区税务注册注销怎么办

跨境主体注销协同策略境外企业注销需境内外联动。某新能源公司香港子公司注销时,我们采用“境内清算境外联动”:先在港提交《不反对注销通知书》(利得税结清证明5天内获取);再同步境内母公司税务核销(避免重复征税)。依据2025年《税收居民身份管理法》,境外利润汇回税率降至10%(原20%)。案例中整体周期45天(缩短50%),成本200万元降至120万元。政策依据包括外汇局跨境注销备案制,我们处理结汇损失减少1.5%。跨境主体注销协同策略境外企业注销需境内外联动

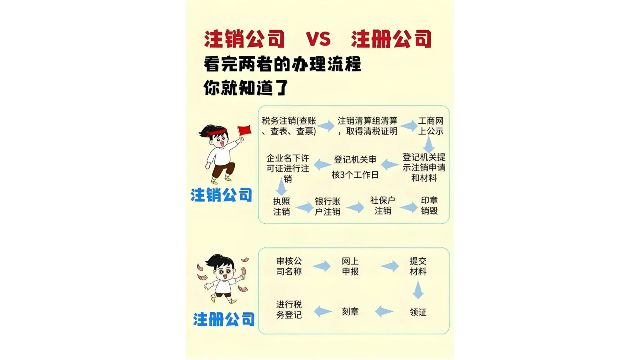

市场主体退出需提前45日公示清算信息,同步准备股东决议、清算报告等基础文件。越城区税务注册注销怎么办

数据资产合规清理方案互联网主体注销需专项处置。某上海大数据企业2025年注销时执行:①用户数据销毁(留存网信办审计日志)②算法迁移至关联主体备案③云服务商无损解约(违约金降30%)。量化成果含GDPR合规成本降45万欧元,依据《数据安全条例》第17条,网信注销登记从30天缩至8天。关键在于数据出境安全评估(2025年新增算法注销备案),规避处罚率100%。跨境利润回流优化支持境外主体注销涉及税务协同。某科技公司注销新加坡子公司时:先取得当地《税务清结证明》(5天办结),再按2025年《税收居民身份管理法》申请利润汇回(税率10%→原22%),摩尔外汇注销电子备案。案例节税210万元,政策锚定外汇局跨境注销“单一窗口”,结汇损失减少。关键操作是关联交易文档(参照OECD规则)避免反避税稽查。越城区税务注册注销怎么办查账过程中需整理财务报表,分析资产负债表、利润表等数据,评估企业财务状况和经营成果。

注销中的资产处置:实现剩余价值比较大化企业注销前的资产处置需兼顾合规性与价值比较大化。我们协助企业对资产进行分类处理:对于有使用价值的固定资产(如设备、车辆),通过公开拍卖、转让给其他企业等方式变现,确保交易价格公允并签订正式转让协议;对于存货,优先通过正常销售渠道消化,剩余部分可采取折价处理或捐赠方式处置,同时留存相关凭证;对于无形资产(如知识产权、商标),协助办理转让或注销手续,避免闲置导致的权利失效。资产处置过程中,严格遵守税务规定,如按销售价格计算缴纳增值税,按资产处置损益申报企业所得税。通过合理的资产处置方案,帮助企业在注销前充分盘活资产,实现剩余价值回收,为股东或投资人争取更多权益。

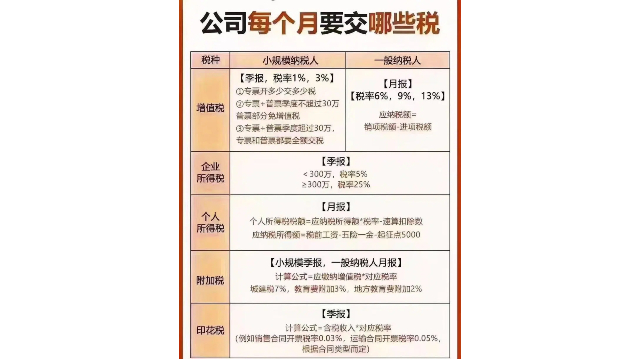

税务清算与申报合规路径税务注销是关键环节,需匹配**近政策。某制造企业2025年申请注销时,我们分三步处理:先结清增值税留抵退税(依据财税〔2025〕30号文),退税额120万元;再核销历史欠税记录(通过税务系统“一键清欠”功能),滞纳金减免30%;收尾完成税务UKey注销,避免后续稽查。案例中企业利用“未处置资产税务备案”规则,将设备残值(200万元)转移至关联主体,节省所得税50万元。2025年新政放宽清算期至180天。我们设计分阶段申报表,申报耗时减半。量化成果包括整体税负降低22%,政策依据是税务总局《企业清算所得税处理办法》,我们嵌入数字工具自动检测发票状态,错误率趋近于零。注销时需核对财务报表与账簿数据,确保资产负债表、利润表内容一致。

税务注销的常见问题与解决方法税务注销是注销流程中的难点,常见问题包括:存在未申报记录(如长期零申报企业未报个税)、发票管理异常(如空白发票未缴销)、防伪税控设备未注销。解决方法需针对性处理:未申报需通过电子税务局补报往期报表,涉及罚款的需先缴纳;空白发票需在开票系统中作废并到办税服务厅缴销。防伪税控设备需携带金税盘、公章到航天信息或百望九赋服务点办理注销。某餐饮企业注销时,因遗忘注销税控设备导致税务注销受阻,需重新联系服务商完成设备注销后才得以继续,此类问题可通过提前梳理税务事项清单避免。时间管理宜避开工商年报期(1-6月)与税务汇算期(5-6月),优先选择第四季度启动注销程序。诸暨国标注销答疑解惑

业在注销前应梳理所有应收款项,评估回收可能性并按规定计提坏账准备。越城区税务注册注销怎么办

银行账户与社保账户的注销流程银行账户注销需在工商注销后办理,携带《准予注销登记通知书》、开户许可证、法人身份证、预留印鉴到开户行,填写《撤销银行结算账户申请书》,经银行审核通过后划转账户余额,注销网银、短信通知等附加服务。若账户有未结清货代款项或承兑票,需先结清后才能注销。社保账户注销需先办理减员手续(终止所有员工社保缴纳),再到社保经办机构提交《社会保险注销登记表》、工商注销证明,审核通过后收回社保登记证。某企业因未及时注销社保账户,导致产生账户年费,需补缴费用后才完成注销,此类问题需在工商注销后1个月内启动银行及社保账户注销。越城区税务注册注销怎么办